2023年,动力领域从“电池荒”转向“订单荒”;储能领域订单虽然保持较高增速,但价格腰斩;材料及设备领域,因动力与储能等下游需求市场不及预期,订单也随之锐减,开启新一轮行业深度洗牌。

订单“知”冷暖。

2023年,疫后经济复苏普遍乏力,电池新能源赛道亦是如此。

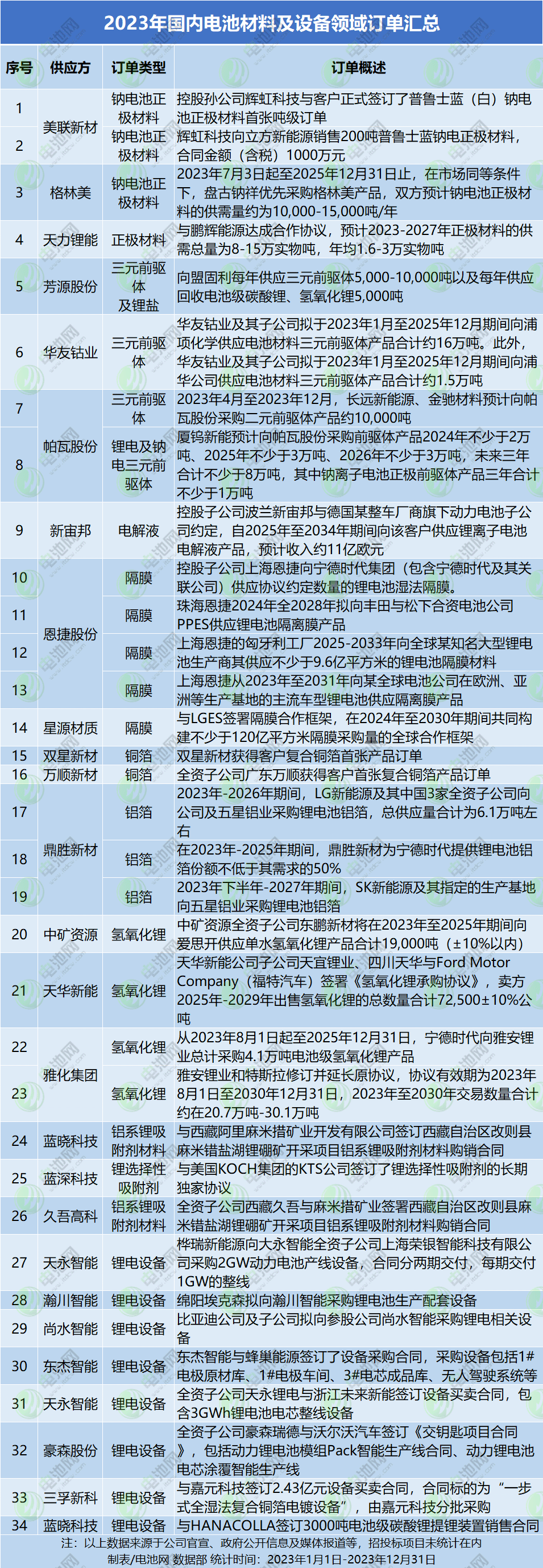

据电池网从公司官宣、媒体报道等公开渠道不完全统计,在电池、材料、设备等领域,除了大大小小的招标项目订单之外,统计在内的订单一共86个,其中电池领域52个,正负极材料、电解液、隔膜、铜箔、铝箔等关键材料领域19个,其他材料领域7个,设备领域8个。

尽管行业内实际订单远不止统计所列,但一个不可否认的事实是:2023年订单普遍遇冷,即便是部分细分领域订单尚可,利润也在缩水。

从订单维度来看,动力领域从“电池荒”转向“订单荒”;储能领域订单虽然保持较高增速,但价格腰斩;材料及设备领域,因动力与储能等下游需求市场不及预期,订单也随之锐减,开启新一轮行业深度洗牌。

电池:动力去库,储能跌价

电池网统计在内的52个电池领域订单中,动力电池(包括两轮电动车等小动力电池)领域的订单13个,动力及储能订单2个,储能电池及系统领域订单多达37个。

可以看到,动力电池领域已由前两年的“电池荒”转变为2023年的“去库存”,从多位业内人士的预判来看,这一趋势或将蔓延到2024年上半年。

2023年6月,长安汽车董事长、党委书记朱华荣公开表示,新能源汽车行业已从过去“少电、缺电、贵电”转换到如今的电池产能过剩。

当月,宁德时代董事长曾毓群也提到,动力电池行业已迈入了从“有没有”到“好不好”的新阶段。

从更长的时间维度来看,伊维经济研究院研究部总经理、中国电池产业研究院院长吴辉分享的一组数据显示:截止到2023年6月底,纳入EVTank统计范围的全球46家动力(储能)电池企业的实际产能已经达到2383.6GWh;到2026年年底,产能将达到6730GWh,相比2023年上半年的实际产能增长182.3%。

而在需求方面,2023年和2026年全球动力(储能)电池的需求量将分别为1096.5GWh和2614.6GWh。吴辉预测,全行业的名义产能利用率将从2023年的46.0%下降到2026年的38.8%。

电池网注意到,不仅是动力电池,储能电池领域也已开启去库模式。2023年,动力电池行业大规模去库存是从年初蔓延至今,储能市场则从三季度末开始去库。

此外,2023年,储能行业虽然订单量实现翻倍式增长,但价格出现腰斩。

据央视财经报道,截至2023年三季度末,我国新型储能新增装机同比增长超过920%,整个市场的招标量比2022年翻了一倍,然而价格却接近腰斩。

2023年11月,先导智能董事长王燕清也曾公开表示,“目前储能电芯的集采价格在0.3元/Wh至0.5元/Wh,储能系统已跌到1元/Wh,这个价格已经触及极大部分储能电池企业的底线”。

2023年12月,中能建储能科技(武汉)有限公司2024年度电芯框架招标中标候选人公示,标包1为0.5C及0.25C方形铝壳磷酸铁锂电池,投标单价最低为0.409元/Wh,最高0.508元/Wh;标包2为1C方形铝壳磷酸铁锂电池,投标单价最低为0.420元/Wh,最高0.608元/Wh。

材料及设备:从“水涨船高”到“大浪淘沙”

2023年,电池领域的价格下降,也在向材料及设备领域传导。

综合相关产业链公司透露的情况来看,此前动力与储能等市场快速扩容,上游材料及设备领域需求也“水涨船高”,扩产能,抢人才,赶订单,热火朝天。

2023年,随着电池领域的内卷,上游也开启“大浪淘沙”,订单萎缩、压价让利、账期延长等成为常态。

“有的招标项目,我们以成本价报价,都未能中标”,一家设备企业相关负责人告诉电池网,在行业价格严重内卷之下,中标与不中标,日子都不好过。

从锂盐、到正负极材料,再到电解液等多个环节,供需双方深度博弈,成本不断压缩,利润也在收窄,甚至有环节价格已在成本线附近低位徘徊。

例如,2023年,电池级碳酸锂报价从年初的50万元/吨跌至10万元/吨以下,磷酸铁锂动力型价格从年初的超16万元/吨跌至5万元/吨以下。

新增量市场:出海提速,钠电池上量

国内市场价格内卷之下,产业链企业纷纷发力寻找新的增量市场——海外市场。

电池网统计在内的86个电池、材料、设备等领域订单中,来自海外的订单多达38个,占比约44%。海外订单中,近七成由电池领域贡献,达27个。

来自中国汽车动力电池产业创新联盟的数据显示,2023年1-11月,我国动力和储能电池合计累计出口达133.6GWh,占前11月累计销量20.8%。其中,动力电池累计出口114.2GWh,占比85.5%,累计同比增长94.6%;储能电池累计出口19.4GWh,占比14.5%。

另据韩国研究机构SNE Research发布的数据,2023年1-9月,宁德时代在中国以外的全球新能源汽车动力电池市场份额已经追平韩国电池巨头LGES,二者均达28.1%。同时,与2022年同期装机量相比,宁德时代增幅高达104.9%。比亚迪海外市场份额也从2022年1-9月的0.4%增长到2023年1-9月的1.8%,海外装机量升至4.1GWh,同比大增539.4%。

瞄准海外市场,企业电池企业也在发力,并制定了雄心勃勃的战略规划:国轩高科近日公布其全球化战略提出,该公司预计2027年海外交付超100GWh,海外业务销售额破千亿。

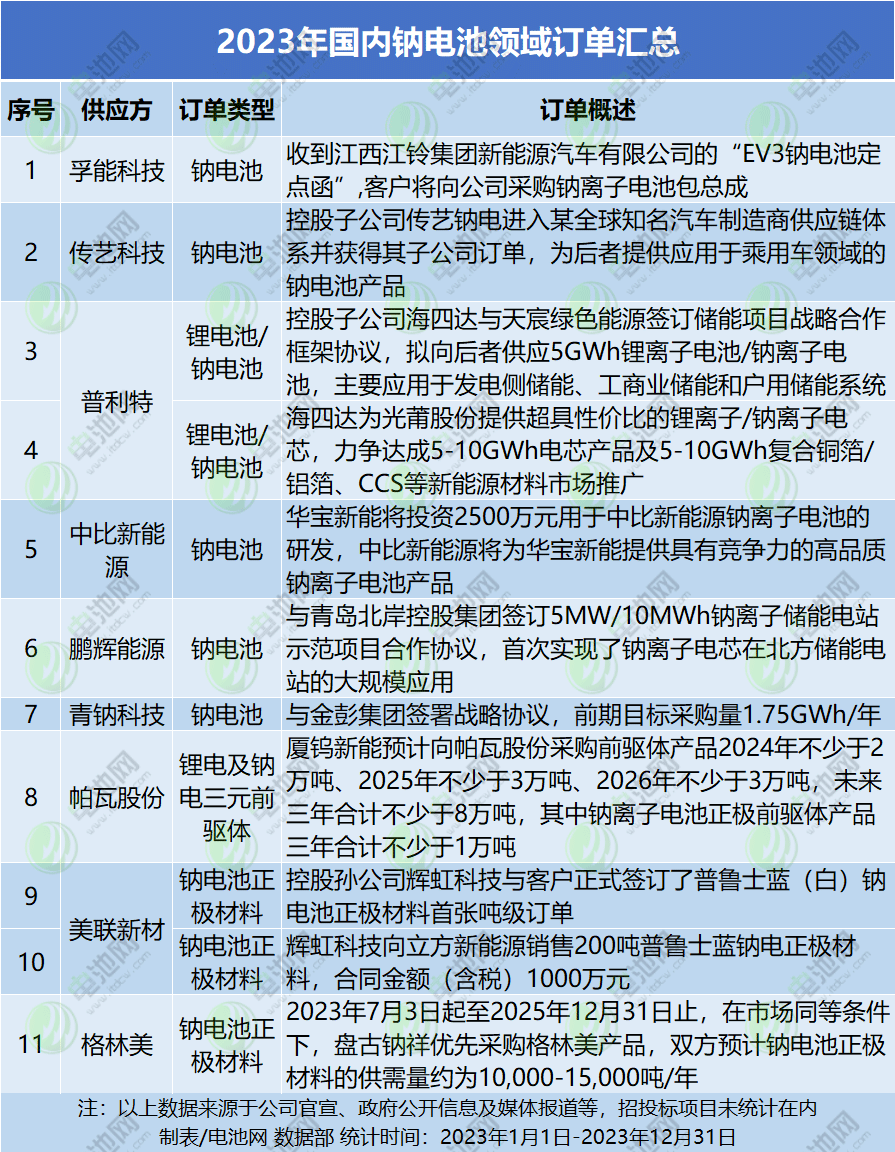

除了海外市场,钠电池大规模市场应用也迎来曙光。

电池网注意到,在2023年,在钠电池及其材料领域,订单利好消息逐渐增多。这些订单不仅包含两轮电动车和储能示范应用领域,还有来自新能源乘用车领域的订单。

2023年12月28日,江铃集团新能源搭载孚能科技钠离子电池的钠电车型正式下线。

传艺科技也在2023年7月份宣布,控股子公司传艺钠电进入某全球知名汽车制造商供应链体系并获得其子公司订单,为后者提供应用于乘用车领域的钠电池产品。

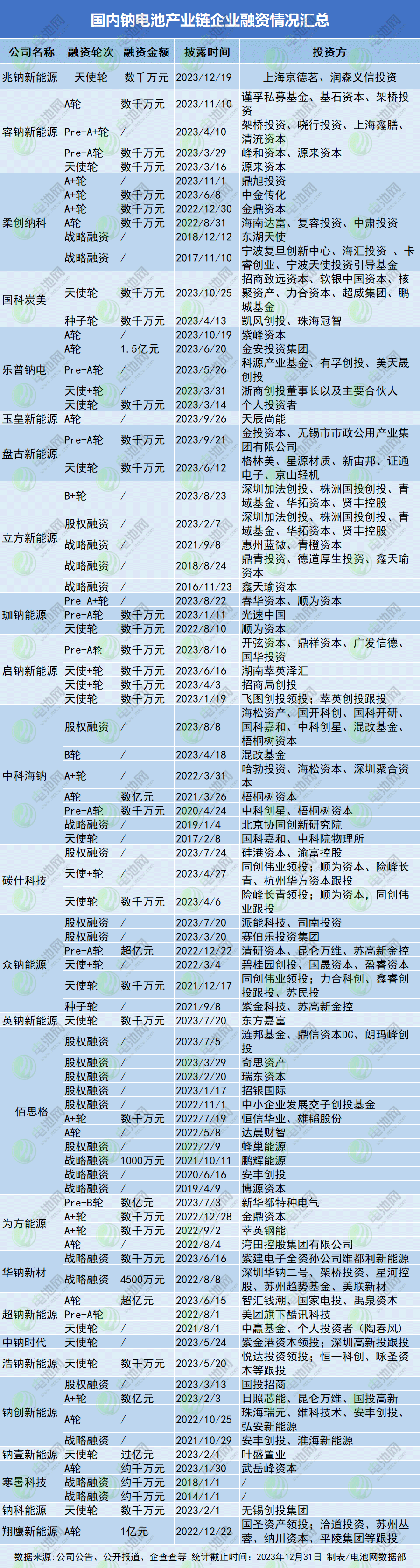

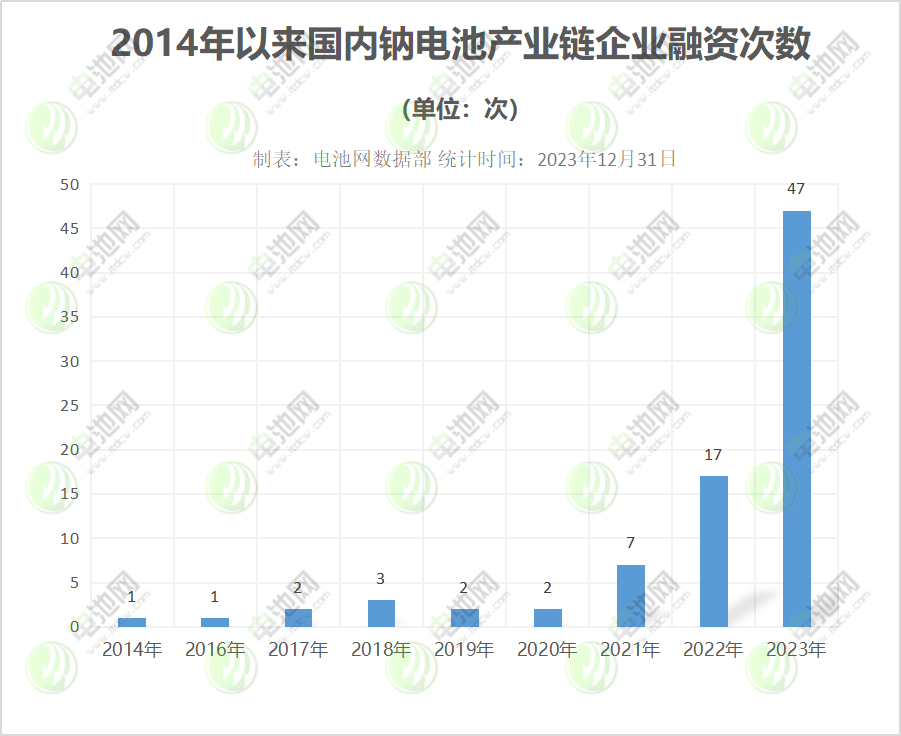

除了订单,钠电池领域的投融资也在升温。据电池网不完全统计,截至2023年12月31日,钠电池产业链领域25家企业进行82次融资。

从融资时间来看,2022年以来钠电池产业链企业融资次数明显升温:2014年、2016年各融资1次,2017年融资2次,2018年融资3次,2019年和2020年各融资2次,2021年融资7次,2022年融资17次,2023年已融资47次。

当然,新技术新材料在发展过程中,从来都是唱多与唱衰交织。随着碳酸锂等原材料价格的下行,钠电池材料端的降本优势被削弱,业内也有声音认为,钠电池产业化的推进将更加艰难。

结语:2023年的卷和拼,去和留,沉与浮都已成为过去式。2024年已开启,面向当下的产业周期,挑战更加严峻,但同样也有无限机遇。第一梯队公司凭借深厚的技术、人才、资金、资源等积累,客户朋友圈将不断扩大,第二、三梯队则有望在差异化竞争中,从增量市场中赢得更多的发展机会。