乘着新能源全球化之浪潮,中国锂电产业链企业正加快“出海”建厂的步伐,以进一步探索、开拓欧洲、北美洲、中南美洲、东南亚、中东、非洲等广阔的海外市场。

那么,目前有哪些中国锂企的海外产能已投产或在规划/建设中?扎堆出海建厂的原因有哪些?对产业格局将带来什么影响?这里,我们进行一番梳理。

01

锂电产业链协同“出海”提速

随着全球新能源汽车、储能等市场规模不断扩大,对锂电池的需求不断增长,而中国相关企业凭借技术、成本等方面优势,可以更好地满足海外需求。

当前,不管是下游的车企,还是中上游的锂电池及锂电材料企业,其海外建厂的目的地和模式更加多元化,不仅将工厂“落地”海外主流市场,还“入驻”新兴市场;不仅直接投资建厂,还出现技术“出海”等新模式。

从车企看,在欧洲,今年以来,比亚迪整车厂落地匈牙利、奇瑞宣布落地西班牙、零跑将借助Stellantis集团的欧洲工厂实现本地化生产,上汽集团、长安、哪吒等也在筹划欧洲建厂。

在东南亚,比亚迪、上汽名爵、长城、哪吒、广汽、长安、奇瑞等车企已进入当地市场,目前部分中国品牌新能源车型已实现本地化工厂投产。

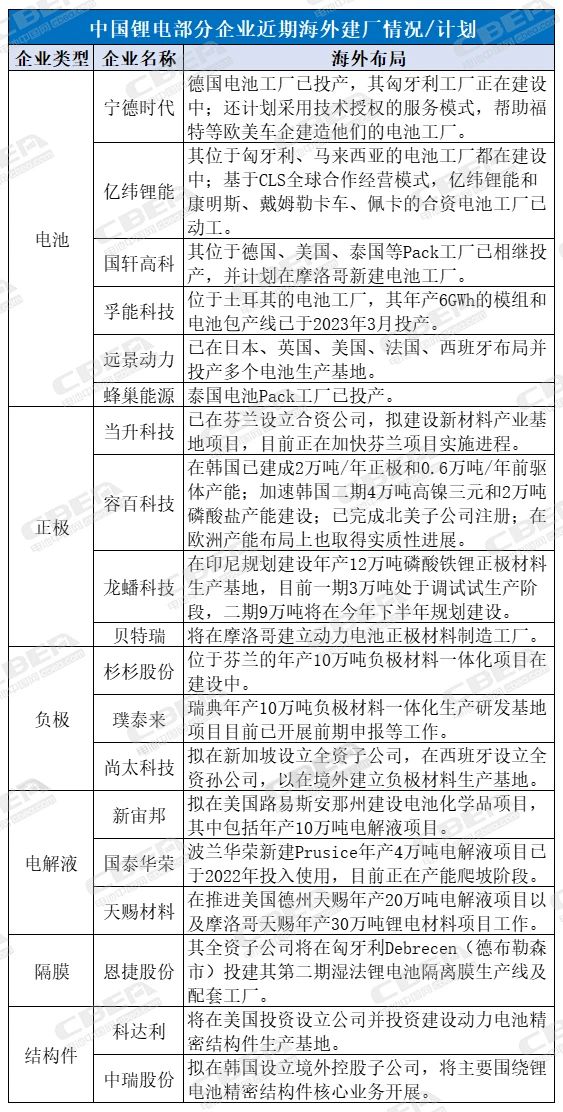

除了车企,还有一大批锂电企业近期也宣布在海外建厂或进行技术合作等计划。

不仅车企海外建厂积极,锂电池及材料企业也正以与前者更加匹配的速度,加快海外布局。锂电产业链协同“出海”正成为行业发展主要趋势之一。

02

海外建厂主因

作为新能源产业的核心部件之一,业界普遍认为,市场对锂电池需求将保持高增长势头。

从全球市场看,机构预测,到2030年,全球动力电池市场需求将达到4.8TWh;根据彭博社预测数据,到2030年,全球储能电池的市场需求将达1TWh。

不难看出,高景气的市场需求仍是带动中国锂电产业链企业在海外建厂的主要原因之一。与此同时,填补供应缺口、供应链优化配置、提高产品毛利率、规避贸易/政策壁垒等,也是促使中国锂电企业在海外建厂的重要原因。

填补供应缺口方面,在欧洲、北美、东南亚等全球主要和新兴的新能源市场,锂电池供应紧缺,而中国锂电企业拥有锂电池的先进技术和生产/配套经验,可以填补市场缺口。

一方面,中国车企加码海外建厂,带动中国锂企跟随“出海”设厂供货;另一方面,除中国、韩国、日本以外的地区,当地企业缺乏锂电池技术、锂电池生产成本高昂,导致当地电动汽车、储能集成价格缺乏竞争力,尤其是因缺乏产业链供给,而这都为中国锂企提供了巨大的市场空间。

据媒体报道,欧洲最大的本土电池企业Northvolt被曝出,已被宝马汽车撤回一份20亿欧元的电池订单(原计划今年交付),原因是Northvolt提供的电池质量尚未达到预期。这也佐证了欧洲当前仍难以实现电池自供,而中国锂企可以充分满足市场需求。

供应链优化配置方面,海外建厂可以就近向客户供货,提高供应链效率及降低物流成本,使中国锂企争取到更多的海外市场份额。

提高产品毛利率方面,海外市场的毛利率较国内更高,能够为企业提供更大的利润空间。

资料显示,2023年,宁德时代国内销售毛利率为21.80%,而其境外业务毛利率则为25.19%;亿纬锂能境外业务毛利率达24.72%,也高于其国内毛利率。孚能科技也表示,其海外毛利高于国内,(供货)高端车型毛利达15%至20%,有的地区甚至更高。

规避贸易/政策壁垒方面,在欧盟《关键原材料法案》和美国《通胀削减法案》等法案出台,以及加征新能源汽车、动力电池及关键材料关税背景下,中国企业在海外建厂或可减少相关政策的影响,实现海外本地化供货。

由此,落地海外成为国内头部锂企巩固其全球竞争力不约而同的选择之一。

03

海外产能逐步释放

综合来看,现阶段中国锂企海外建厂和技术合作已经进入实质性阶段。

资料显示,目前,宁德时代德国电池工厂已投产,其匈牙利工厂正在建设过程中;还计划采用技术授权的服务模式,帮助福特等欧美车企建造他们的电池工厂,通过本地化建厂和技术授权,持续加强与下游的合作。

亿纬锂能马来西亚、匈牙利电池工厂在建设中。其中,其匈牙利工厂比邻宝马汽车工厂,据悉该电池工厂投产后,将安装一套空中传送装置,直接将生产的电池运输到宝马整车工厂。

同时,基于CLS全球合作经营模式,亿纬锂能和康明斯、戴姆勒卡车、佩卡的合资电池工厂已于近日动工。该工厂将生产方形磷酸铁锂电池,主要应用于指定的北美商用车领域,年产能约21GWh,预计将于2026年开始出货。该工厂未来将从亿纬锂能获得电芯产品生产制造和销售的许可,并支付授权许可费,其生产的电芯将主要向合资方销售。

国轩高科德国哥廷根工厂、美国弗里蒙特工厂、泰国合资工厂已相继投产,还计划在摩洛哥新建电池工厂,不断扩大其海外产能供给。

孚能科技土耳其电池工厂的年产6GWh的模组和电池包产线已于2023年3月投产,形成对欧洲、中东、非洲、南亚业务拓展的支持和辐射能力。

蜂巢能源泰国工厂于今年2月已投产,实现产品量产供货。据悉,该工厂仅用5个月时间就在当地实现电池本地化供应。

粗略统计,中国锂电池头部企业在海外市场投产、在建、布局的电池基地,涉及电池产能已达数百GWh;同时,当升科技、杉杉股份、新宙邦、国泰华荣、贝特瑞、璞泰来、天赐材料等锂电材料企业,也都在加快海外“登陆”的脚步。

行业分析指出,中国锂企海外建厂的步伐明显加快,已成为相关企业实施国际化战略,扩大市场份额的重要体现;随着CLS等技术合作模式的出现,意味着我国已不仅是产品供给方,还成为全球锂电池技术输出方;材料企业海外建厂,还将强化中国锂电产业链协作能力。

不过,需要注意的是,出海建厂并不像在国内建厂容易,出海企业将面临着海外基础设施匮乏、当地审批手续繁琐、用工政策/法律法规/文化习俗差异等一系列挑战。

结合国内企业在海外的布局来看,国内只需1年建设周期的项目,在海外可能需要3-4年,企业需要对海外长周期建设有所准备;同时,海外工厂从规划到运营,在环保、用工等方面都极具挑战,企业也需加以重视,以适应海外竞争环境。