与此前重金押注卷产能不同的是,当下电池新能源产业发展更加倾向于创新,新兴电池技术热度日益攀升,产业发展逐步走向良性。但与此同时,海外布局逆风持续,如何有效破局突围也成为企业谋求更大发展的重要挑战。

2024年上半年已然结束,站在下半年起跑线上,回顾2024年1-6月,电池新能源产业链依旧在内卷中“勇毅”前行,不过,与此前重金押注卷产能不同的是,当下产业链企业更加倾向于创新,新兴电池技术热度日益攀升,产业发展逐步走向良性。但与此同时,海外布局逆风持续,如何有效破局突围也成为企业谋求更大发展的重要挑战。

赛道发展的阶段性特点在投资扩产方面展露无遗。从数据来看,据电池网不完全统计,今年上半年,电池新能源产业链新投资扩产项目达163个,其中有132个项目公布了投资金额,投资总额达3928亿元。

具体来看,在电池领域,电池网统计在内的98个新投资项目中,76个项目公布了投资金额,投资总额约1917.15亿元。

在正极材料及上游原材料领域,电池网统计在内的22个新投资项目中,18个项目公布了投资金额,投资总额约1329.88亿元。

在负极材料领域,电池网统计在内的12个新投资项目中,10个项目公布了投资金额,投资总额约189.56亿元。

在电解液领域,电池网统计在内的8个新投资项目,均公布投资金额,投资总额约214.13亿元。

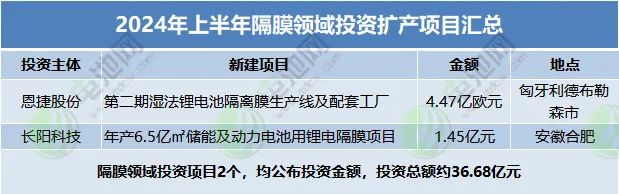

在隔膜领域,电池网统计在内的2个新投资项目,均公布投资金额,投资总额约36.68亿元。

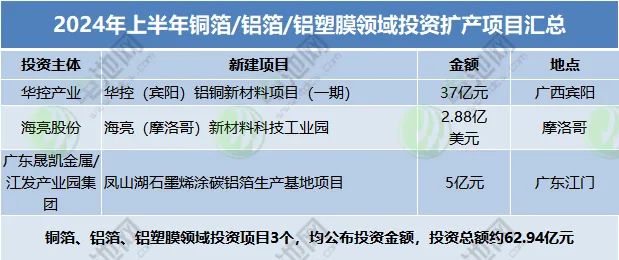

在铜箔、铝箔、铝塑膜领域,电池网统计在内的3个新投资项目,均公布投资金额,投资总额约62.94亿元。

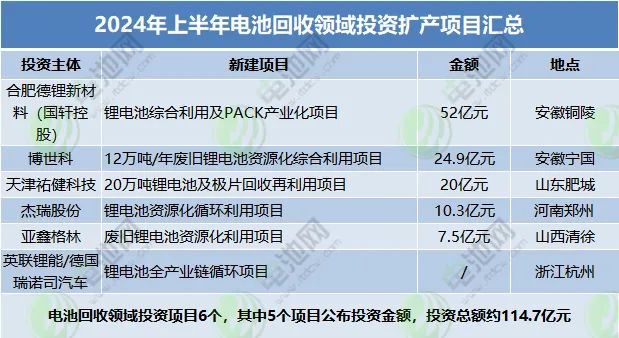

在电池回收领域,电池网统计在内的6个新投资项目,其中5个项目公布投资金额,投资总额约114.7亿元。

在设备、电池结构件及其他领域,电池网统计在内的12个新投资项目,其中10个项目公布投资金额,投资总额约62.96亿元。

通过上述表格,我们可以看到,电池新能源产业链在上半年的投资扩产中呈现新项目投资“大缩减”、新技术创新“大投入”、新市场拓展“大布局”等明显特点。

新项目投资“大缩减”

电池网此前统计数据显示,2023年上半年整个电池产业链统计在内的223个投资扩产项目,182个公布投资金额,投资总额逾9377亿元;2023年下半年,投资扩产项目180个,146个公布投资金额,投资总额达4842.12亿元;2024年上半年,电池新能源产业链新投资扩产项目163个,其中有132个项目公布了投资金额,投资总额达3928亿元。

从2023年上半年和2024年上半年对比数据来看,我国电池新能源产业链新投资项目的数量和金额同比可谓大幅缩减。

分领域来看,今年上半年,电池板块虽然新官宣项目不少,但投资总额及项目均额都大幅下降,与去年百亿级项目频频上马不同的是,今年上半年百亿级项目仅有5个;锂电材料及设备板块新项目减少更为明显,总共涉及47个新项目,其中,正极材料及上游原材料22个,负极材料12个,电解液领域8个,铜箔、铝箔、铝塑膜领域3个,隔膜领域仅有2个,锂电设备板块也仅有1个新项目官宣……

从投资主体来看,电池新能源产业链头部企业扩产力度也是大幅“缩减”。以电池领域为例,今年上半年,电池网统计在内的98个电池领域新投资项目中,几乎不见电池头部企业踪影,而是以初创企业及二三线企业为主。

值得一提的是,除了新项目投资步伐谨慎外,由于市场环境变化、投资回报率低、产能过剩等因素,部分产业链项目也出现相继夭折的情况。

从电池网统计的信息来看,今年上半年,华体科技、美利云、西藏珠峰、科翔股份、芳源股份、惠云钛业、华软科技、天力锂能、易成新能、宝明科技、安凯客车、江淮汽车、弗迪电池、浙储能源等公司宣布终止项目投资或定增募资。

由此来看,“大缩减”不仅是今年上半年我国电池新能源产业链新项目投资的关键词之一,也成为当下我国电池新能源赛道结构性产能过剩危机持续、洗牌进一步深化的真实写照。

新技术创新“大投入”

“一时强弱在于力,万古胜负在于理。”如果说,投资扩产加码产能是“力”,那么,占据技术创新高地或许就是这个“理”。

在业内来看,技术创新也已成为当下发展共识。自去年以来,电池新能源产业链企业虽然谨慎扩产,新项目投资大幅缩减,但在技术领域却是收获颇丰。

其中,被誉为锂电池终极技术的固态电池迎来跨越式发展,万向一二三股份公司电芯材料研发部总监、博士苏敏在近日举办的2024固态电池产业生态圈企业家峰会上表示,中国的固态电池相关专利以及对应的文章,目前已经占到35%以上,这个数量使中国的专利文章占据了全球第一,中国的固态电池开发已经进入炽热阶段,科学问题与产业问题齐头并进。

作为下一代电池技术路线的另一重要代表,钠电池技术研发也从未止步。电池网从国家知识产权局官网查询发现,据不完全统计,截至6月30日,今年新公布的钠离子电池领域相关发明专利达1681项,新授权专利达371项,实用新型专利达79项。

伴随技术的持续蓄力,固态电池与钠电池产业化项目布局也迎来“大投入”。

在固态电池领域,今年上半年,电池网统计在内的16个新投资项目中,有13个项目公布投资金额,投资总额约352.35亿元。其中,一个项目为百亿级别。

在钠电领域,今年上半年,电池网统计在内的20个新投资项目中,有15个公布投资金额,投资总额达499.5亿元。其中,两个项目为百亿级投资。

综合来看,固态电池及钠电池领域上半年新投资扩产项目共达36个,28个项目公布投资金额,投资总额达851.85亿元,在电池领域新投项目总额中占比超过44.4%,固态电池、钠电池可谓“狂飙”布局。

但在下一代电池技术大力扩产的同时,锂价大幅下跌对钠电池产业化落地形成一定拖累,6月,钠电池装车数据更是环比下降100%,达到0MWh,上车放缓也进一步加大了市场对钠电池发展的争议。

有人认为,现在钠电池成本优势无力凸显,已没有发展必要;亦有人认为,钠电池应用场景多适用于为电动两轮车和储能,并非在新能源汽车领域“平替”锂电池;还有人认为,钠电池理论成本比锂电池低30%-40%,外加在充放电倍率、高低温性能、安全性等方面具有独特优势,随着相关产品规模化生产,以及下游市场进一步打开,钠电池发展前景依然值得期待……

“产业化道阻且长,如何以底线思维看待发展?”“规模化蓄势已发,如何以长期主义跑赢竞赛?”

在此背景下,由中关村新型电池技术创新联盟、中国电池网主办,无锡市锡山区人民政府指导的“2024中国(无锡·锡山)钠电池产业生态圈企业家峰会”将于2024年7月23日-25日在江苏省无锡市锡山区举办。本次峰会以“共筑钠电生态 共享产业机遇”为主题,将聚焦钠电池及储能产业前沿技术、发展模式、投资布局、产业链构建、市场应用及未来趋势,特邀国内知名专家、高校科研院 所代表、钠电池及储能产业链上市公司及拟上市公司企业家代表、国内外投资机构等各界人士,共同探索产业高质量发展之路,推动上下游供需共振,推动产业创新升级。

其实,无论钠电池也好,固态电池也罢,在业内人士看来,都有最适配的能量密度,以及适配的应用场景,不存在某一类技术就是唯一最优解,它们都是解决高比能需求下电芯安全隐患、以及降低成本殊途同归的技术手段。新电池技术将来或与现有电池技术长期共存。而谁掌握了这些先进技术,谁就在市场竞争中掌握发展主动权。

新市场拓展“大布局”

在竞争激烈、洗牌深化中,除了占据技术高点,出海也已成为企业破局当下竞争的另一有力路径。近年来,海外新能源汽车加速转型,储能市场快速崛起,均为电池新能源产业海外发展提供了广阔的空间,我国“新三样”(新能源汽车、锂电池和太阳能电池)出口额持续攀升。

以宁德时代为例,海外市场已经成为其当下业绩增长的重要引擎。2023年宁德时代海外营收达1309亿元,同比增长70%,同期境内业务增速仅为7%。宁德时代去年海外业务占比接近33%,较此前一年提高10个百分点。

但与此同时,海外环境持续“逆风”,对我国新能源产品出口形成了一定阻碍,在当地落地产能成为电池新能源产业链企业寻求破局的有力路径。

仅从今年上半年出海布局的新项目来看,长虹能源拟2.64亿元在泰国投建高性能环保碱性电池项目;亿纬动力和Aksa拟合资在土耳其投建储能系统项目;湖南裕能拟9.82亿元在西班牙投资年产5万吨锂电池正极材料项目;格林美拟4亿美元在印尼投建印尼红土镍矿冶炼生产新能源用镍原料(镍中间品)(2.0万吨镍/年)项目;中科电气拟50亿元在摩洛哥落地年产10万吨锂离子电池负极材料一体化基地项目;新宙邦拟3.5亿美元在美国路易斯安那州加码年产20万吨碳酸酯溶剂及10万吨锂离子电池电解液;恩捷股份拟4.47亿欧元在匈牙利德布勒森市投建第二期湿法锂电池隔离膜生产线及配套工厂;海亮股份拟2.88亿美元在摩洛哥投建海亮(摩洛哥)新材料科技工业园;科达利拟4900万美元在美国投建新能源动力电池精密结构件生产基地……

另据电池网不完全统计,从国内锂电池企业海外建厂整体情况来看,截至今年6月底,我国锂电池企业海外建厂数量已超36个(包含电芯、模组PACK工厂),其中,23个工厂公布了规划产能,总计超过553.5GWh。

值得一提的是,除了电池网统计在内的海外基地,业内流传的消息更多,但因详情不明,故未作统计。例如,有媒体称,加上德国、匈牙利、印尼工厂,宁德时代在海外已建成及筹备、在建的工厂总数已达8个,其余5个分别为美国密歇根工厂(与福特合作)、美国内华达工厂(与特斯拉合作)、泰国工厂、西班牙工厂、摩洛哥工厂。

除了电池企业,电池材料及设备等领域公司也紧跟步伐,积极筹划出海。截至今年6月底,仅在中游锂电池材料领域(正极材料、负极材料、电解液、隔膜四大主材及铜箔铝箔两大辅材)领域,海外生产基地布局就超过47个,其中正极材料及上游前驱体生产基地占比过半。47个项目中,28个工厂公布了投资额,总投资约1557.51亿元。

从出海路径来看,我国电池新能源产业链企业海外布局已涵盖德国、匈牙利、印尼、土耳其、马来西亚、泰国、美国、德国、英国,西班牙、日本、韩国、法国、 摩洛哥、斯洛伐克、越南、葡萄牙、意大利、巴西、智利、芬兰、瑞典、荷兰、比利时等24个国家,中国电池新能源产业全球网络越织越密。

与此同时,为规避出海风险,宁德时代、亿纬锂能等电池企业相继推出技术授权模式,积极参与海外项目落地,而这也将有力推动其未来5到10年,甚至更远的海外市场拓展。

总 结

综合今年上半年新项目来看,我国电池新能源产业链投资扩产步伐更为谨慎,头部企业布局大幅缩减,固态、钠电投资热度不断,应用场景持续扩容,海外战略适时调整……

投资扩产中的阶段性特点既是电池新能源赛道发展的真实写照,也是产业生态不断演变的缩影。全球新能源领域需求长期存在,伴随双碳目标的持续推进,通过周期调整,电池新能源生态链在更加强劲、更有韧性的同时,也将呈现不同机遇,迎接新的挑战。